Storytel genomförde på onsdagskvällen en nyemission på 1171 miljoner kronor i nytt kapital. Emissionen var kraftigt övertecknad.

Storytel meddelade på onsdagskvällen att de har för “avsikt att genomföra en riktad nyemission av upp till cirka 5,4 miljoner aktier genom ett accelererat bookuilding-förfarande. Den riktade emissionen kommer att erbjudas till svenska och internationella institutionella investerare. Likviden från den riktade emissionen avses användas för att bland annat tillgodose bolagets fortsatta investeringar i innehållsproduktion, försäljning och marknadsföring samt för att finansiera eventuella förvärvsmöjligheter i enlighet med Bolagets kommunicerade expansionsstrategi”.

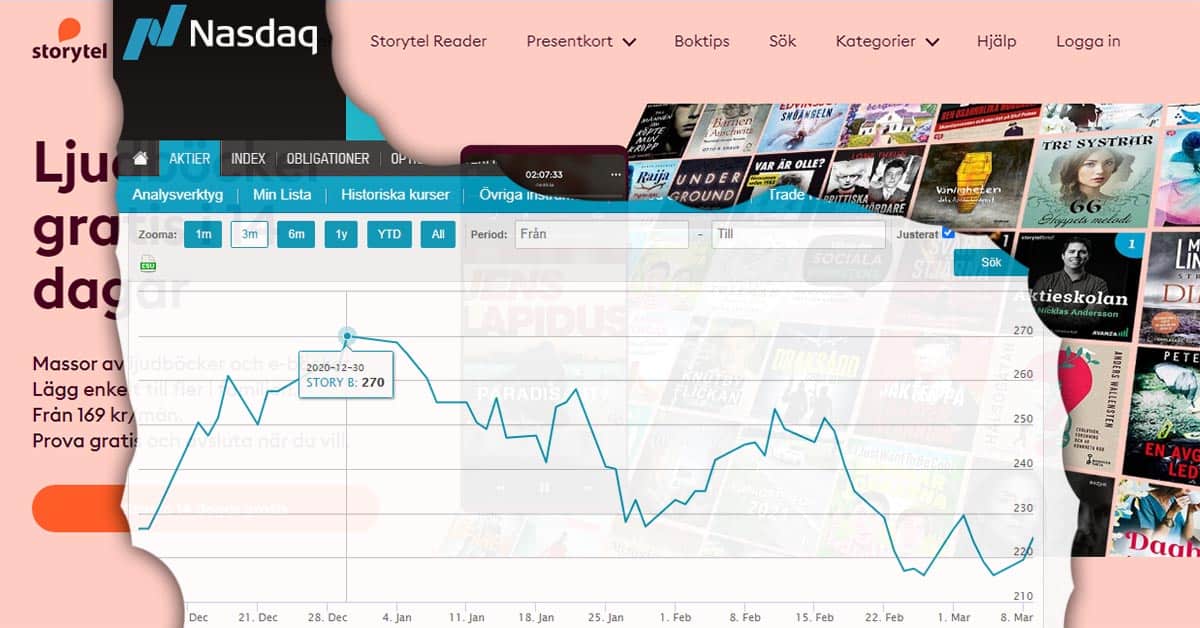

Med nuvarande aktiekurs (221 kr) skulle en fulltecknad nyemission ge nästan 1,2 miljarder kronor. Sannolikt är kursen något lägre.

Processen kommer att genomföras under kvällen och slutföras innan börsens öppning imorgon bitti.

Uppdaterat kl 23: I ett nytt pressmeddelande bekräftade Storytel att nyemissionen blev kraftigt övertecknad och slutförts enligt plan till en kurs av 218 kr per aktie. Med 5 370 000 aktier har bolaget därmed tillfört ungefär 1171 Mkr i nytt kapital (minus kostnader för själva emissionen).

Den riktade emissionen var kraftigt övertecknad (vilket innebär att investerarna ville köpa fler aktier än vad som fanns tillgängligt), enligt Storytel som dessutom skriver att:

- Investerare i den Riktade Emissionen utgörs av ett stort antal svenska och internationella institutionella investerare som bland annat AMF Pensionsförsäkring, C WorldWide Asset Management, Handelsbanken Fonder, Skandia Fonder, Skandia Liv, Swedbank Robur och Vitruvian Partners.

- Teckningskursen i den Riktade Emissionen motsvarar en rabatt om cirka 1,58 procent i förhållande till stängningskursen på Nasdaq First North Growth Market den 10 mars 2021.

- Den riktade emissionen medför en utspädning om cirka 7,9 procent av antalet aktier och röster i Bolaget.

Nu återstår att se hur börsen reagerar på beskedet. Det är bara lite drygt ett år sedan Storytel tog in 948 Mkr i en övertecknad nyemission.